Vola il mercato del pet food in Italia: lo conferma il nuovo rapporto Assalco-Zoomark, presentato durante la prima giornata di Zoomark, che lo scorso novembre ha riunito un buon numero di espositori e visitatori a Bologna.

Si è svolta dal 10 al 12 novembre Zoomark International 2021 presso Bologna Fiere con l’intervento di oltre 450 espositori, per il 60 per cento esteri e provenienti da 44 paesi; buono il bilancio sul fronte delle presenze internazionali perché, nonostante le limitazioni imposte dalla pandemia negli spostamenti da alcune aree geografiche, gli operatori esteri sono stati fra i protagonisti di questa edizione dell’evento; positivo anche il fronte del business, vivace e sostenuto da un mercato in espansione e ricco di novità, che a Bologna ha potuto far incontrare i suoi attori durante l’unico appuntamento internazionale del 2021 per il comparto pet care, anticipando di sei mesi lo svolgimento dell’evento (ricollocato inizialmente a maggio 2022 per l’emergenza pandemica).

“Abbiamo lavorato intensamente all’organizzazione di questa edizione di Zoomark International – ha dichiarato Gianpiero Calzolari, presidente di Bologna Fiere – perché ritenevamo fondamentale offrire al settore un’occasione di incontro dopo la lunga interruzione imposta dalla pandemia. Un sincero ringraziamento per la collaborazione alle associazioni di riferimento, Assalco e Anmvi, alle aziende che hanno creduto al successo della manifestazione confermando la partecipazione e agli operatori che da ogni parte del mondo ci hanno raggiunto a Bologna. Il successo di questa edizione è per noi stimolo a nuovi obiettivi e a nuove sfide internazionali”.

Ad accogliere gli operatori nazionali e internazionali oltre 400 novità di prodotto e un nuovo layout espositivo funzionale e rigoroso nel rispetto delle normative in materia anti-Covid che ha consentito a espositori e operatori di intervenire e di lavorare intensamente in assoluta sicurezza.

Il prossimo appuntamento con Zoomark International sarà presso Bologna Fiere a maggio 2023.

Il Rapporto Assalco-Zoomark

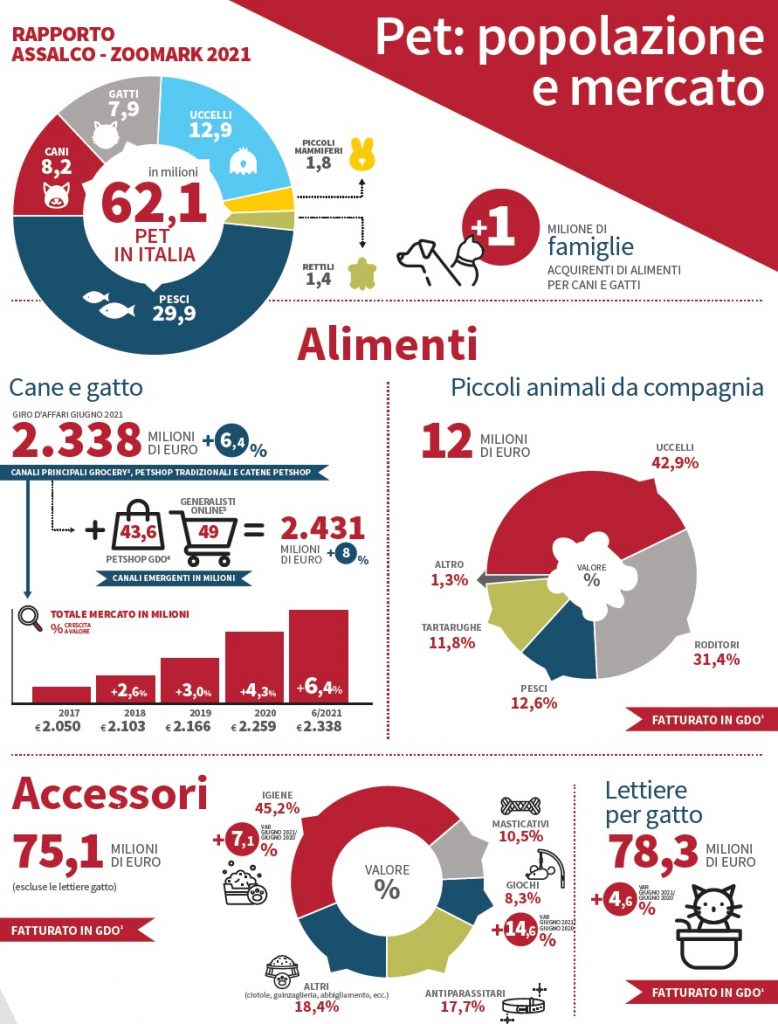

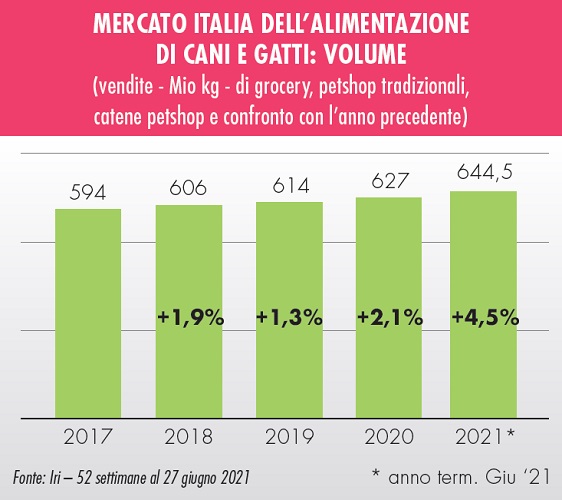

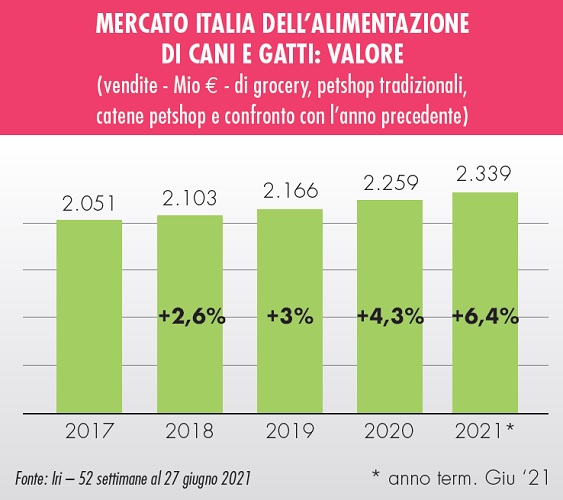

I numeri del settore, presentati attraverso il XIV Rapporto Assalco- Zoomark durante il convengo inaugurale dell’evento, hanno stimato a 62,1 milioni il numero di pet presenti in Italia, con l’incremento di 1 milione di famiglie “proprietarie” di almeno un animale domestico rispetto alla precedente rilevazione. Complice anche l’avvento del Covid e il conseguente cambiamento degli stili di vita di molti di noi (si pensi per esempio alla possibilità di passare più tempo con i propri amici animali e a quella che il Rapporto definisce “umanizzazione del pet”), il mercato dei prodotti per l’alimentazione dei cani e gatti in Italia ha sviluppato, nell’anno terminante il 27 giugno 2021, un giro d’affari di 2.431 milioni di euro per un totale di 664.218 tonnellate vendute.

In un anno caratterizzato dal protrarsi dell’emergenza sanitaria, il mercato ha accelerato il trend di crescita in atto da diversi anni, assestando un incremento del fatturato complessivo del +8% e dei volumi del +5,7%.

All’interno di queste quote, le principali piattaforme distributive – grocery, petshop tradizionali e catene petshop – sviluppano un giro d’affari pari a 2.338,7 milioni di euro e mostrano un trend positivo del +6,4%.

Gli alimenti per cane e gatto

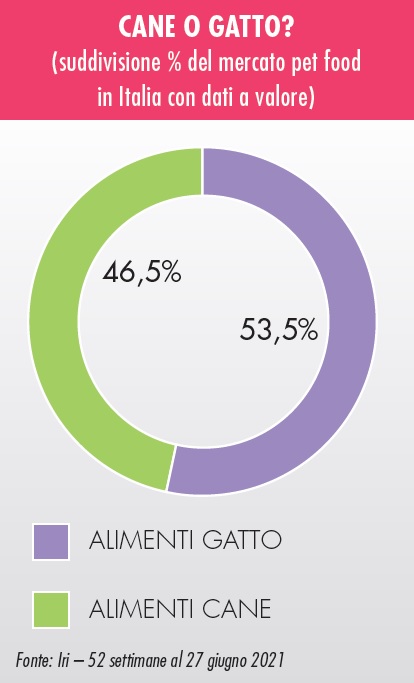

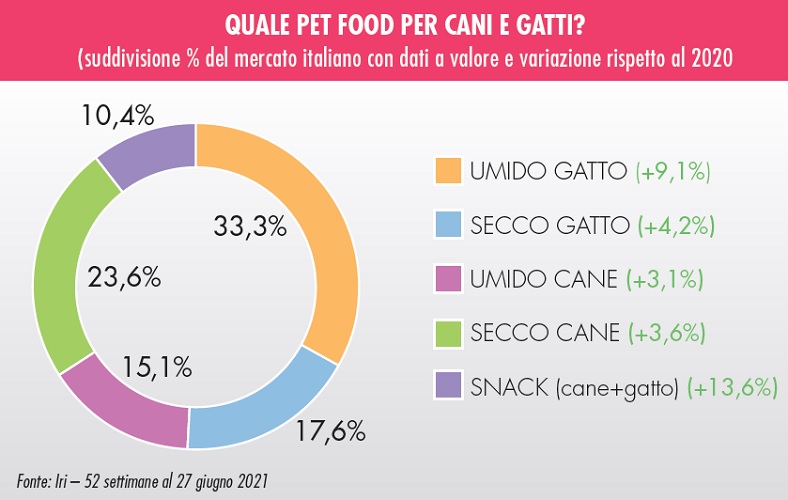

Nell’anno terminante il 27 giugno 2021 a totale mercato rilevato da Iri (grocery + petshop tradizionali + catene petshop), tutti i principali segmenti degli alimenti per cani e gatti mostrano tendenze a valore positive rispetto allo scorso anno. Nel dettaglio, il segmento degli alimenti umidi è ancora il più importante: registra 1.133 milioni di euro circa, che equivalgono al 48,4% di quota sul totale mercato e fa segnare un incremento di fatturato pari al +7,1%.

Il segmento degli alimenti secchi vale 964 milioni di euro e detiene il 41,2% di quota, composta per il 23,6% dal secco cane e per il 17,6% dal secco gatto.

Gli snack funzionali e fuoripasto (spuntini con obiettivi funzionali, come favorire l’igiene orale, o a caratterizzazione gastronomica, solitamente somministrati come ricompensa/premio o più semplicemente per tenere occupato l’animale) continuano a mostrare dinamiche positive (+13,6% a valore).

Ancora una volta si riscontra una crescita a valore superiore a quella a volume che conferma l’orientamento da parte dello shopper alla composizione di un carrello di maggior valore attraverso la scelta di prodotti premium, di alta qualità, formati più piccoli con un rapporto €/kg più alto, alimenti dietetici a supporto di patologie specifiche nel canale specializzato e prodotti che cavalcano i trend emergenti (biologici, vegani, senza glutine, ecc.).

I canali “tradizionali” del pet food

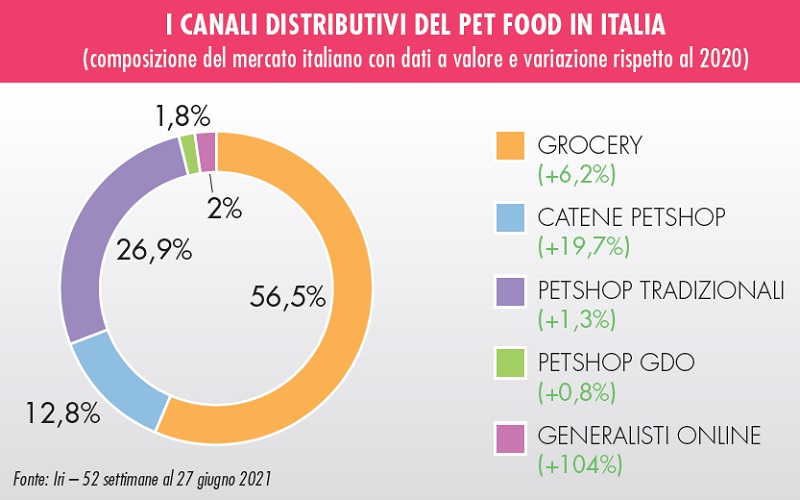

Come abbiamo accennato in precedenza, il Rapporto effettua una distinzione tra i canali distributivi principali del pet food, ossia grocery, catene petshop e petshop tradizionali, che nel loro insieme hanno sviluppato un giro d’affari di 2.338,7 milioni di euro per un totale di 644.455 tonnellate vendute e quelli che vengono definiti “canali emergenti” (petshop Gdo e generalisti online), la cui incidenza è più che raddoppiata nell’ultimo anno raggiungendo il 3,8% del fatturato del mercato.

In termini generali, l’aumento strutturale di domanda per il mercato pet food, legata come abbiamo detto a un mix di fattori tra cui il legame sempre più forte con il proprio animale da compagnia, oltre all’aumento di nuove adozioni, è stato assorbito da tutti i principali canali di vendita, specializzati e generalisti: i negozi del canale specializzato, anche durante i primi mesi di pandemia, hanno continuato a svolgere la loro attività giudicata “non differibile” poiché necessaria per integrare quella della Gdo, in quanto tali strutture commercializzano specifici alimenti con particolari fini nutrizionali, destinati ad animali da compagnia con problemi di salute, oltre a prodotti per l’igiene e antiparassitari specifici per la disinfezione degli animali e dell’ambiente domestico, non reperibili nella grande distribuzione, nonché farmaci veterinari.

Secondo i dati del Rapporto 2021, il grocery (canale formato dall’insieme di ipermercati, supermercati, Lsp – libero servizio piccolo, tradizionali inclusi i micromaket sotto i 100 mq e discount) canalizza il 56,5% del fatturato complessivo del mercato pet food (ossia 1.373 milioni di euro) e il 75,9% dei volumi (503.835 tonnellate). Nell’anno terminante a giugno 2021, si riscontra un incremento del fatturato del +6,2% e dei volumi del +4,5%.

In generale, i punti vendita grocery offrono al consumatore la convenienza tipica del canale che si compone di promozioni, praticità, velocità e comodità d’acquisto. Da un punto di vista assortimentale, offrono una maggiore ampiezza di gamma rispetto al petshop sulla fascia di prezzo media, pur con una presenza importante e crescente della fascia premium.

Tra i canali grocery, un’attenzione particolare va rivolta ai discount, che a partire dalla seconda metà del 2020 hanno visto un’accelerazione della crescita, fenomeno trasversale su tutti i mercati. Nel panorama degli alimenti per cani e gatti, il canale discount, con un’incidenza del 27,4% sui volumi e del 12,1% sul fatturato, ha sviluppato nel periodo in analisi una crescita a due cifre: +18% in fatturato e +13% in volumi.

I petshop tradizionali (4.857 punti vendita) rappresentano il principale canale del trade – non grocery – in cui sono distribuiti i prodotti per animali da compagnia in Italia. In termini di incidenza sviluppano solo il 14,2% dei volumi (che corrisponde a 93.953 tonnellate circa), ma generano il 26,9% dei valori (653,6 milioni di euro di fatturato). Nell’ultimo anno il canale mostra una crescita rispetto allo scorso anno di +1,3% di fatturato e di +0,3% di volumi.

Analizziamo infine le “catene petshop”, ossia i negozi specializzati nella vendita di alimenti e articoli per animali (oltre 750 punti vendita) dotati di una struttura organizzata di almeno 7 punti vendita di proprietà. Si parla quindi di Agrizoo2, Arcaplanet, Croce Azzurra, Fauna Food, Italpet, L’isola dei Tesori, Maxi Zoo e Zoomarket. Questo canale nel 2021 ha rappresentato il 12,8% dei valori e il 7% dei volumi, sviluppando un totale di 312 milioni di euro di fatturato con vendite per 46,7 tonnellate e continuando quindi a crescere con dinamiche del +19,7% a valore e +13,8% a volume rispetto all’anno precedente.

I petshop tradizionali, con poco più della metà dei punti vendita dei soli supermarket (4.857 vs 9.127), fatturano mediamente circa il doppio per punto vendita (134.579 euro/ anno contro i 76.053 euro/anno dei supermercati). Le catene, con l’assortimento più ampio e profondo, garantiscono però un fatturato per punto vendita mediamente pari a 5,6 volte quello di un petshop tradizionale. Ciò conferma una differenza sostanziale in caratteristiche, redditività e target dei prodotti veicolati sui tre canali ed in particolare tra petshop tradizionale e catene.

I nuovi attori della distribuzione

Ai 3 canali di sbocco principali sopra descritti si aggiungono due formati relativamente nuovi: petshop Gdo e generalisti online. Per petshop Gdo si intende un format distributivo creato di recente da alcuni retail della Gdo (Conad, Coop, Selex, ecc.) che consiste in punti vendita specializzati che puntano sull’assortimento (ampio con presenza di prodotti premium, funzionali, dietetici) e sul servizio (personale qualificato, servizi di toelettatura e, a volte, veterinari) per contrastare la crescente competizione delle catene petshop. Nell’ultimo anno questo canale (stimato in 86 punti vendita dal Rapporto) ha generato un fatturato pari a 43,6 milioni di euro, raggiungendo un’incidenza sul mercato pari a 1,8% sul totale fatturato degli alimenti per cani e gatti.

Come sappiamo, a partire dalle prime settimane di emergenza Covid, a causa delle chiusure e delle restrizioni alla mobilità, si è riscontrata una forte accelerazione della crescita dell’e-commerce, che ha raggiunto livelli eccezionali durante il primo lockdown.

Anche per l’acquisto di alimenti per cani e gatti l’e-commerce rappresenta un canale di sbocco sempre più importante: accanto agli operatori specializzati nella vendita di prodotti per animali (vertical e-commerce – dato non disponibile), negli ultimi anni abbiamo assistito allo sviluppo delle vendite degli operatori generalisti online (gruppi della Gdo e Amazon – dato invece rilevato da Iri) con un’accelerazione delle vendite a partire dai primi segnali dell’emergenza sanitaria.

Il fatturato sviluppato nell’anno terminante a giugno 2021 attraverso le vendite online di alimenti per cani e gatti da questi operatori generalisti è stato di 49 milioni di euro: nonostante rappresentino ancora una quota minoritaria rispetto al valore complessivo delle vendite sviluppate dai negozi fisici della Gdo, il tasso di crescita sviluppato (+104% del fatturato rispetto allo scorso anno), rende interessante il monitoraggio di questo canale che ha raggiunto un peso pari al 2% sul totale fatturato dal pet food in Italia.

Non solo cibo per cani e gatti

I segmenti alimenti per altri animali da compagnia e accessori e lettiere sono, come negli anni passati, analizzati solamente sui tre format della Gdo, ovvero ipermercati, supermercati e Lsp (libero servizio piccolo).

Il mercato degli alimenti per i piccoli animali da compagnia ha visto nell’anno terminante a giugno 2021 un fatturato di poco superiore ai 12 milioni di euro, con una crescita a volume dell’1,9%. Il segmento principale è quello dei prodotti per gli uccelli ornamentali, che copre il 42,9% del valore e poco meno del 50% dei volumi. Seguono gli alimenti per roditori (31,4% del fatturato e 39,6% a volume). I prodotti per l’alimentazione dei pesci e delle tartarughe rappresentano rispettivamente il 12,6% e l’11,8% di questo segmento di mercato.

L’aumento della popolazione degli animali d’affezione e il maggior tempo trascorso con il proprio pet durante la pandemia ha sostenuto la crescita dei prodotti per l’igiene, i giochi e gli accessori. Le rilevazioni Iri presso Gdo hanno confermato un giro d’affari di 75 milioni di euro nell’anno terminante a giugno 2021, in crescita del 4,1% rispetto al periodo precedente. In questa categoria i segmenti più dinamici sono stati i prodotti per l’igiene (tappetini assorbenti igienici, salviette, shampoo, spazzole, deodoranti, ecc.), in crescita del 7,1%, e i giochi, con un incremento in valore del 14,6%. Le lettiere per gatto, rilevate separatamente, hanno sviluppato nello stesso canale un fatturato di oltre 78 milioni di euro, in aumento del 4,6% a valore.

Il Rapporto completo è scaricabile qui.